央行宣布下调天逆回购利率创金合信基金甘静芸:货币政策偏向加大逆周期调节力度

作者为创金合信基金首席宏观分析师甘静芸

事件:

7月22日,人民银行发布公告,即日起公开市场7天期逆回购操作调整为固定利率、数量招标,为进一步加强逆周期调节,加大金融支持实体经济力度,下调公开市场7天逆回购操作(OMO)利率10bp至1.70%。当月,1年期和5年期LPR报价利率分别下调10bp。自本月起,有出售中长期债券需求的中期借贷便利(MLF)参与机构,可申请阶段性减免MLF质押品。

降息背景:经济修复偏弱叠加坚定全年经济目标实现

此次降息的宏观背景是在上周刚公布完二季度经济数据之后。二季度实际GDP增速4.7%,相比一季度有所波动,拖累上半年经济增速至5%。价格拖累下,名义增长偏弱,内需的社零、房地产销售数据疲弱,而海外政局波动也使外需面临一定风险,下半年经济面临的挑战不低。而二十届三中全会定调“坚定不移实现全年经济社会发展目标”,因此政策加码必要性提升。从此次公告中提及“为进一步加强逆周期调节,加大金融支持实体经济力度”,也体现出货币政策目标重心从防空转和防风险,阶段性向加大逆周期调节偏移。

另外,近期美国经济数据走弱推动降息预期升温,美元兑人民币离岸汇率从7.30回落至7.29,央行稳汇率的压力暂缓。在美联储9月份降息概率接近100%的情况下,外部约束放松,也为国内货币政策提供了更大的空间和弹性。

力度与预期:时点突然,幅度常规

此次降息行为本身并不让人意外,上半年私人部门信用收缩,在资产投资回报率短期难以大幅提升的情况下,稳增长只能通过降息的方式去降低负债成本,推动信用周期的回升。因此市场近期对于政策加码,降息降准的期待声音不断涌现。从降息幅度来说,OMO利率10BP的调降,带动1年期、5年期LPR利率全面调降10BP,也属于较为常规的降息幅度。

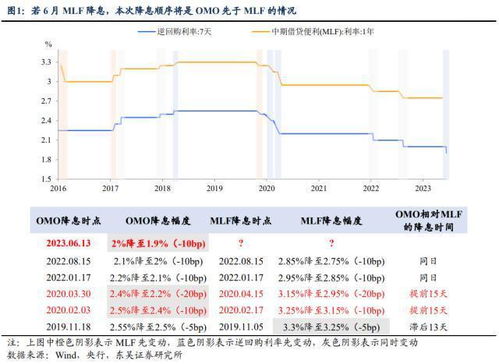

但此次市场主要是对降息的时点感到“意外”。在此前央行以稳汇率和防风险目标为重心的逻辑中,7.3的汇率是较硬的约束,这可能导致在美联储降息落地之前,我们难以看到货币政策大幅的宽松。央行行长潘功胜6月在陆家嘴论坛上的讲话定调兼顾短期与长期、稳增长与防风险、内部与外部的关系,“货币政策保持定力,不大收大放”,也使得市场对于降息的预期有所降低。另外,此前降息时点大多选择在每月的MLF续作当天,因此市场也一般在该时点前后博弈降息预期。随着MLF政策利率作用被淡化,此次央行选择直接调降OMO利率,同时LPR跟随OMO利率全面调降,也使得央行降息操作的时点愈发难以判断。

后续货币政策:政策重心向逆周期调节偏移,同时构建新的政策调控框架

当前货币政策重心由防空转和防风险,向加大逆周期调节力度偏移,较弱的国内基本面以及下半年海外进入实质性宽松周期,长期看降息的大方向仍是较为确定的。

另外,也需要关注央行对货币政策调控框架的重构。短端以7天逆回购利率为锚并影响整条曲线,在必要时刻配合不同期限灵活的国债买卖操作,实现由短及长的理顺。此次OMO利率向1年期LPR和5年期LPR的传导,意味着7天逆回购利率作为政策利率核心的关键。利率走廊中枢下移至1.6%-2.2%,呵护短端资金面供给。

此次招标方式改为“固定利率,数量招标”,也体现出新的货币政策框架下对价格型工具的关注。当央行设定政策利率水平之后,就需要按照市场需求提供足额的基础货币。对于出售长期债券需求的机构,可申请阶段性减免MLF质押品。也就是虽然短端利率降低,但央行依然防范利率风险,央行宣布下调天逆回购利率创金合信基金甘静芸:货币政策偏向加大逆周期调节力度不希望中长端利率因为降息刺激而快速下降,因此补充了一个卖出长债减免抵押品的措施。通过平衡供需结构,实现收益率曲线的陡峭化。

影响:利好金融市场,有利于短端流动性宽裕以及风险偏好回升

当前降息以及货币政策重心向加大逆周期调节偏移,对金融市场来说属于利好,稳增长必要性增强的也看到政策在加力。

对债市而言,新资金利率中枢下行至1.7%,有利于打破债券短端利率和存单利率约束,阶段性短端债券走牛。从经济基本面定价长端利率,当前仍有一定幅度的利好,但对长债卖出需求的平抑,阶段性减免抵押品,央行希望收益率曲线陡峭化,因此长端下行幅度可能有限。

对权益市场,宽松趋势有利于风险偏好和估值回升。同时实体融资成本的下降也有利于减缓信用收缩态势,利好分子端盈利预期的企稳回升。从板块看,阶段性可能有部分高股息资金外溢到科技和成长。高股息资产的基本面虽未扭转,但波动加大,高股息内部或出现结构性分化。

标签: 央行宣布下调天逆回购利率创金合信基金甘静芸货币政策偏向加大逆周期调节力度

相关文章